L’affacturage

- Qu’est-ce que c’est ?

L’affacturage ou « factoring » en anglais est un mode de financement du poste client d’une entreprise.

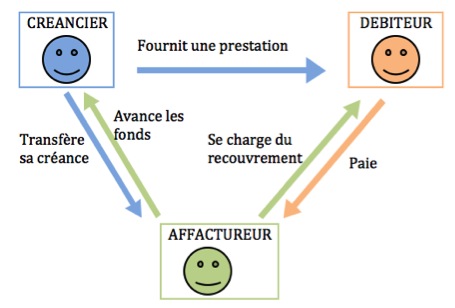

Cela consiste, pour une entreprise, à céder les créances qu’elle possède sur ses clients, à un organisme financier spécialisé.

Ainsi, en revendant ses créances à cet organisme, l’entreprise récupère immédiatement de la trésorerie, grâce au règlement partiel du montant des factures cédées. Cet organisme se charge ensuite d’en assurer le recouvrement.

- Qui peut avoir recours à l’affacturage ?

Toute entreprise qui travaille avec une clientèle entreprises. Mais, comme pour tout financement, un accord préalable de l’organisme financier est nécessaire.

- Quels sont les avantages de l’affacturage ?

Lorsque vous vendez des biens ou des services à une autre entreprise, votre créance apparaît au moment où vous émettez la facture. Si cette facture est payable à une échéance convenue, sans affacturage, vous devrez attendre cette échéance pour encaisser les fonds.

Avec l’affacturage,

.Vous n’attendrez pas l’échéance pour percevoir votre argent. Vous aurez de la trésorerie immédiatement.

.Vous n’aurez pas à effectuer les tâches administratives liées au paiement de votre facture. C’est l’organisme financier qui prend en charge le suivi du règlement.

.Vous avez la possibilité de déléguer le suivi des impayés et éventuellement du recouvrement.

En résumé, vous sécurisez votre poste client et vous dégagez du temps que vous pourrez consacrer à autre chose.

- Qu’est-ce que l’affactureur ou le factor ?

C’est l’organisme financier avec lequel vous signez un contrat d’affacturage.

Dès signature du contrat, vous pouvez céder vos factures à mesure de leur émission, dans les conditions fixées dans le contrat.

Votre factor vous règle le montant convenu et assure auprès de votre client le recouvrement de la créance à son échéance.

- Comment ça se passe dans la pratique ?

Votre factor va analyser votre fichier client, afin de mesurer les risques, avant de vous donner un accord sur un contrat d’affacturage. Il vous demandera de lui fournir, pour chaque entreprise cliente, les coordonnées, les numéros de SIRET et le montant de l’encours de factures que vous souhaitez lui confier.

Après signature du contrat, vous remettez à votre factor une copie de la facture que vous avez émise, mentionnant le délai de paiement accordé à votre client.

Le factor vous règle la somme correspondant à chaque facture reçue, après déduction de ses frais et d’une éventuelle retenue de garantie.

Il se charge de se faire payer à l’échéance, directement par votre client et fait son affaire des impayés éventuels.

- Combien coûte l’affacturage ?

C’est cher !

Cela dépend de la qualité de votre signature et de celle de vos clients.

En moyenne comptez entre 10 et 15% de la créance cédée soit 1000-1500€ pour une créance de 10000€ TTC.

En général, le factor prélève sur chaque remise de factures :

- Une commission d’affacturage qui correspond aux frais de gestion du factor (incluant le coût des éventuelles relances et recouvrement qu’il pourrait être amené à effectuer). Cette commission a un minimum convenu avec votre banque. D’une entreprise à une autre, les prix peuvent aller du simple au double. Cette commission est assez élevée et peu négociable.

- Une commission de financement correspondant à l’avance de trésorerie consentie. Cette commission est exprimée sous la forme d’un taux appliqué au montant financé et sur la durée du financement. Exemple : si votre client paye à 60 jours et que le taux d’intérêt est de 6% par an, cela vous coûtera donc 1%.

- Une participation à un fonds de garantie qui est destiné à couvrir le risque de factures impayées. La somme versée dans ce fonds correspond à un pourcentage du montant de chaque facture conformément aux dispositions du contrat. Le fonds de garantie est généralement de 10% du montant TTC de vos factures. Cette somme est prélevée sur chaque facture jusqu’à la constitution du fonds dit « de garantie ». Une fois le fonds constitué, la retenue de garantie n’est plus prélevée. La somme constituée peut être utilisée par le factor en cas de difficultés de recouvrement des factures cédées. S’il n’est pas utilisé, ce fonds de garantie vous est restitué par votre factor en cas de rupture de vos relations ou de non renouvellement du contrat.

- Quels sont les travaux pris en charge par le factor ?

Il prend en charge la gestion et le recouvrement de vos créances commerciales :

. Suivi du paiement à l’échéance

. Relances

. Gestion des demandes de prorogations

. Gestion des impayés

. Recours contentieux si nécessaire

- Comment s’effectue le partage des risques entre le factor et vous ?

Selon votre contrat, vous pouvez :

. Soit supporter l’impayé de votre client en cas d’insolvabilité de sa part (après les relances infructueuses de votre factor)

. Soit faire supporter ce risque à votre factor, jusqu’à 100% de la créance, c’est l’assurance-crédit.

- Nos conseils :

A moins que vous ne soyez un grand compte solide financièrement et avec une forte volumétrie, ne confiez que vos plus importants clients et ceux qui génèrent les plus importantes factures.

Effectuez un regroupement de votre facturation, vous ferez d’importantes économies sur le coût de gestion.

N’hésitez pas à renégocier votre contrat au bout de quelques mois si votre entreprise prospère et que vos clients ne posent pas de problèmes particuliers.

Une alternative efficace et beaucoup moins onéreuse à la solution de l’affacturage est de passer par des sociétés spécialisées dans la prévention des risques clients. Ces sociétés dites de renseignements commerciaux vous diront si votre client est solvable ou s’il est nécessaire de la faire payer au comptant. Leur coût et la qualité de service est assez variable.

2 réflexions sur “ L’AFFACTURAGE: FICHE PRATIQUE ET CONSEILS ”

Merci pour ces explications super claires

Ping : Les dispositions pour éviter les impayés | TIPS-FINANCE